個人事業主の開業届に必要なものは何か、また、どう書けばよいのか。

届出書は意外と書かなくてはならない項目が多いので戸惑ってしまうかも知れません。

ここでは個人事業主の開業届に必要なものについて、またその書き方について分かりやすく解説してゆきます。

個人事業主の開業届に必要なものは

ここで個人事業主になるための「開業届」の出し方について触れておきましょう。

ごく簡単です。

開業の届け出に必要なものは次の通りです。

・開業届出書(提出用・控え用の2部)

・マイナンバーカード(通知書・マイナンバー入り住民票の写し)

・本人確認書類 ・印鑑

開業届出書は提出用と控え用の両方を持って行き、控え用に税務署の受付印を押して返してもらいます。

書き方は後ほどしっかりお伝えしますので少しお待ちください。

マイナンバーカードは開業届出書に記載した個人番号の照合のために必要となります。

マイナンバーカードの代わりに通知書かマイナンバー入り住民票の写しを持参する場合は、運転免許証や健康保険証などの本人確認書類も必要となります。

印鑑は届出書に記載ミスがあった時の訂正などのために用意しておくと良いです。

(開業届出書の氏名の欄に押印した印鑑と同じものですよ。)

それでは次に、開業届出書の書き方を詳しくご説明しましょう。

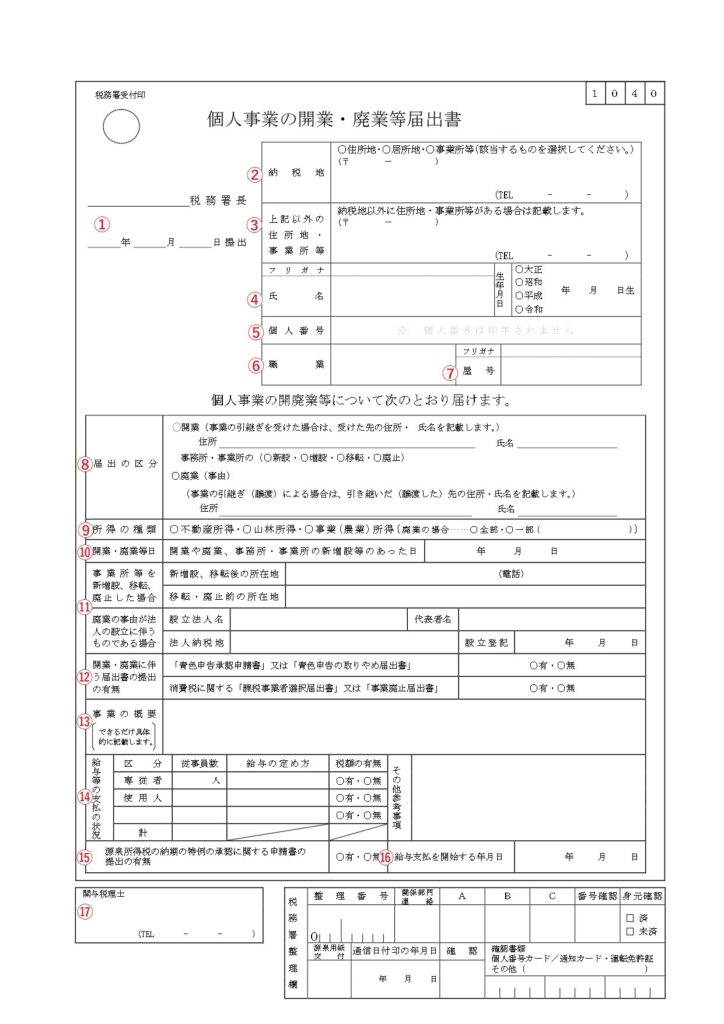

個人事業主の開業届書の書き方

開業届に記載する事項は次の通りです。

①納税地の税務署名・提出日

②納税地

③上記以外の住所地・事業所等

④氏名/生年月日

⑤個人番号

⑥職業

⑦屋号

⑧届出の区分

⑨所得の種類

⑩開業・廃業等日

⑪事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

⑫開業・廃業に伴う届出書の提出の有無

⑬事業の概要

⑭給与等の支払いの状況

⑮源泉所得税の納期の特例の承認に関する申請書の提出の有無

⑯給与支払を開始する年月日

⑰関与税理士

実際の開業届出書に上と同じ番号を入れておきます。

この様式は国税庁のホームページからダウンロードできますし、入力もできるようになっていて便利ですよ。

出典 : 国税庁

[申請書様式・記載要領]

項目がたくさんあるので面倒そうに見えますが、簡単です。

順にご説明しますね。

①納税地の税務署名・提出日

開業地を管轄する税務署名と提出日を記入します。

提出日は「開業日」から1ヵ月以内ですが、過ぎてても罰則はありません。

②納税地

納税地を住所地・居所地・事業所等から選択します。

住居地と居所ってどう違うの ?

自宅が事務所なんだけど住居地と事業所地のどっちにすればいいの ?

と思いますよね。

違いは次の通りです。

住所地

生活拠点ですので、通常は自宅住所となりますね。

居所地

そこで生活はするが生活の本拠とまでは至らない場所のことを居所地といいます。

別荘的な場所のことです。例えば海外に住んでいるが、日本で活動する場合に居住する場所が居処置に当たります。

事業所等

事務所や店舗などを借りて仕事をしている場所が事業所等に該当します。

個人事業主の納税地は基本的には「住所地」を選択して自宅住所を記載しますが、事務所やお店を構えている場合はその住所を記入しても良いです。

ちなみに電話番号は固定電話でも携帯電話でもOKです。

なお、管轄の税務所が分からない場合は国税庁のホームページから探せますよ。

③上記以外の住所地・事業所等

この欄は事業所として事務所や店舗を以ている場合に自宅住所と事業所住所の両方を記載するために使い、次のように書き分けます。

・事務所を持っているが納税地は自宅としたい場合

「納税地」に自宅の住所を、「上記以外の住所地・事業所等」に事業所の住所を記入します。

・納税地を事業所にしたい場合

「納税地」に事業所の住所を、「上記以外の住所地・事業所等」に自宅の住所を記入します。

自宅兼事業所の場合場合は「上記以外の住所地・事業所等」には何も記入する必要はありません。

④氏名/生年月日

氏名と生年月日を記入して押印します。

押印は個人印でも、屋号印でも構いませんよ。

⑤個人番号

個人番号とは、マイナンバーのことです。

マイナンバーカードまたは通知カードに記載されているマイナンバーを記入します。

⑥職業

職業の欄の記入には特別な決まりはありませんが、仕事内容が客観的に分かる名称であればよいです。

ただし、

業種によって個人事業税の税率が異なりますから要注意(3%~5%) !

例えば「Webデザイナー」なら「デザイン業」ということで法定業種に含まれるので課税対象となります(税率5%)。

しかし、「プログラミング業」とすれば法定業種に含まれませんので非課税となるのです。

システムエンジニアやプログラマーも同様に「プログラミング業」なら非課税です。

ただし、顧客との契約が「請負契約」となれば「請負業」となり、個人事業税の課税対象になってしまいます(税率5%)。

そこで「システムエンジニアリング契約(SES契約)」とすることで「請負契約」ではなく「準委任契約」となるので事業税はかかりません。

あ、もちろん所得税はかかりますよ。非課税となるのは事業税です。

業種と税率については、各都道府県の税金に関するホームページに記載されています。

例えば東京都主税局のホームページなどが参考になりますよ。

出典 : 東京都主税局

個人事業税

⑦屋号

屋号がなければ空欄のままで構いませんが、屋号は会社の社名に相当するものですからあったほうが名刺にも記載できますし、銀行口座も屋号で作れますから、素敵な屋号を考えて記入することをおすすめします。

⑧届出の区分

開業届ですから、「開業」にチェックを入れます。

それ以外は空欄で良いですよ。

⑨所得の種類

不動産による所得か山林による所得以外は「事業所得」にチェックを入れます。

⑩開業・廃業等日

開業日は開業届書の提出から1ヵ月以内とされていますが厳密ではありません。

既に事業を始めているなら届出日を開業日としても良いですよ。

なお、青色申告をしたい場合は、開業日から2ヵ月以内に開業届書を出さないと、青色申告の適用は翌年分からとなりますので注意が必要です。

⑪事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

いずれも新規開業時は記入不要です。

⑫開業・廃業に伴う届出書の提出の有無

青色申告も併せて行う場合はここにチェックを入れて青色申告承認申請書も添付します。

⑬事業の概要

職業欄に記入した仕事の内容について、何をするのか具体的に書きます。

例えば職業欄に「Webデザイナー」と記載した場合は「ホームページ等の作成及び作成支援」などのように書くと良いでしょう。

⑭給与等の支払いの状況

人を雇用する予定があるときに記載します。

「専従者」とは従業員として働く家族を言います。

「使用人」は家族以外の従業員のことで、それぞれ人数を記入します。

「給与の定め方」は支払い方法のことで、例えば月給、日給、月給+ボーナスなどと記載します。

「税額の有無」は源泉徴収をするかどうかです。

給与を支払う場合は基本的に源泉徴収、つまり所得税を引いて支払うので、「有」にチェックを入れます。

⑮源泉所得税の納期の特例の承認に関する申請書の提出の有無

源泉所得税は、毎月徴収した日の翌月10日までに支払います。

でも、従業員が10人未満の事業者ならこの欄の「有」にチェックすれば、年2回にまとめて納めることができます。

すでに給与を支払っている場合は、開業届出書を提出した日の翌月に支払う給与分から適用されます。

⑯給与支払を開始する年月日

従業員に給与を支払う場合に記入します。

⑰関与税理士

税理士が署名する欄ですので、自分で提出する場合は記載しません。

おわりに

いかがでしたか ?

個人事業主の開業届に必要なものと開業届出書の書き方についてご説明してきましたが、決して難しくないことがお分かりいただけたと思います。

関連記事がありますのでご参考までに・・・。

副業で個人事業主になるメリットとは デメリットにも注意 !

最後までお読みくださってありがとうございました。